Cash‑flow opérationnel avant impôts supérieur à 100 m€ et dette nette en recul de 30 m€

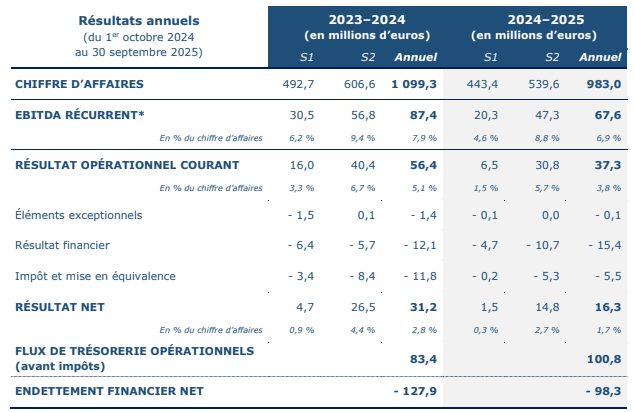

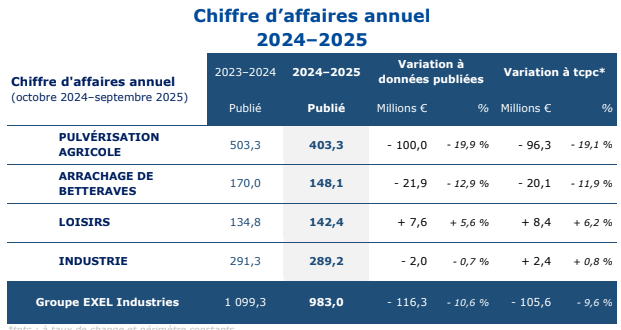

- En 2024–2025, le chiffre d’affaires d’EXEL Industries atteint 983 millions d’euros, en recul de 10,6 %, soit une baisse de 9,6 % à périmètre et taux de change constants.

- Le Groupe affiche un EBITDA récurrent, à 67,6 millions d’euros, et une marge de 6,9 %, après un exercice 2024–2025 marqué par d’importantes baisses de volume dans les activités de Pulvérisation agricole et d’Arrachage de betteraves.

- Le résultat net s’établit à 16,3 millions d’euros, principalement affecté par la baisse du résultat opérationnel courant, conséquence directe du recul des volumes dans les activités agricoles.

- Le versement d’un dividende de 0,60 € par action sera proposé à l’Assemblée générale du 4 février 2026.

- Tout en maintenant une politique d’investissement dynamique, le Groupe a réduit sa dette financière nette de près de 30 millions d’euros.

Résultats financiers

L’EBITDA récurrent est en recul à 67,6 millions d’euros – soit 6,9 % du chiffre d’affaires Groupe, contre 87,4 millions d’euros ou 7,9 % des ventes en 2023–2024. L’EBITDA a souffert de la forte baisse des volumes dans les activités de Pulvérisation agricole et d’Arrachage de betteraves, que la progression des Loisirs et la stabilité de l’Industrie n’ont pas compensé. Les efforts sur la structure de coûts ont commencé à porter leurs fruits et permis au Groupe d’ajuster ses dépenses au niveau d’activité.

Le résultat net est en recul à 16,3 millions d’euros, comparé à celui de 2023–2024, à 31,2 millions d’euros en raison principalement du repli de l’EBITDA lié à la baisse des volumes. Sur l’exercice, la diminution du coût de la dette, grâce à la baisse des taux et à la réduction de l’endettement moyen sur l’exercice – en particulier au second semestre –, a permis de réduire les charges financières. Toutefois, cet effet positif a été atténué par des effets de change défavorables, portant le résultat financier à -15,4 millions d’euros.

Bilan

L’endettement financier net (EFN) ressort à 98,3 millions d’euros au 30 septembre 2025, en baisse par rapport à 127,8 millions d’euros en 2024. Cette baisse d’environ 30 millions d’euros résulte de l’amélioration de la génération de trésorerie sur l’exercice, consécutive à la réduction du besoin en fonds de roulement.

Cette gestion équilibrée des ressources permet au Groupe de poursuivre sa politique d’investissement dynamique pour moderniser ses sites industriels et ses outils de production, avec un total de 32,6 millions d’euros de CAPEX sur l’exercice. En juin 2025, une première partie des nouveaux bâtiments de son usine de Stains en France (Industrie) a été inaugurée. Les travaux avaient été lancés en 2023, pour un montant total d’environ 20 millions d’euros, dont près de 9 millions sur l’exercice 2024–2025.

Enfin, EXEL Industries a renouvelé plusieurs lignes de financement, de façon à couvrir ses besoins courants et d’éventuelles acquisitions, ces nouvelles lignes étant systématiquement indexées à des critères RSE.

Dividende

Il sera proposé à l’Assemblée Générale du 4 février 2026 la distribution d’un dividende de 0,60 € par action, correspondant à 25 % du résultat net consolidé.

Processus d’audit

Le Comité d’audit du Groupe s’est réuni le 16 décembre 2025.

Le Conseil d’administration s’est réuni le 16 décembre 2025 et a arrêté les comptes annuels et consolidés d’EXEL Industries au 30 septembre 2025.

Les procédures de certification des comptes annuels et consolidés ont été effectuées et un rapport sans réserve est en cours d’émission par les commissaires aux comptes du Groupe.

Perspectives 2026

PULVÉRISATION AGRICOLE

Après deux années exceptionnelles et un ralentissement significatif en 2024–2025, l’activité retrouve progressivement sa saisonnalité habituelle. Cependant, le climat des affaires reste difficile et incertain, malgré le léger rebond des commandes enregistré au deuxième semestre. Le carnet de commandes, faible, offre une visibilité encore réduite. Au moins pour la première partie de l’exercice 2025–2026, ce ralentissement devrait persister.

ARRACHAGE DE BETTERAVES

Les conditions de marché restent incertaines en Europe, notamment du fait de la diminution des surfaces cultivées, mais aussi en Amérique du Nord, où le climat d’attentisme persiste. En 2026, tout comme dans la Pulvérisation agricole, le Groupe continuera de développer l’après-vente dans l’Arrachage de betteraves, avec une offre de services enrichie et le renforcement des ventes de pièces détachées.

LOISIRS

- Le marché de l’arrosage devrait poursuivre la reprise amorcée en 2024-2025 avec des parts de marché stabilisées et des développements dans de nouvelles régions.

- Le marché du nautique reste en berne, avec des stocks distributeurs toujours élevés.

INDUSTRIE

- Dans la continuité de 2025, l’année 2026 verra le déploiement de l’ERP et la poursuite de la transformation industrielle. La Pulvérisation industrielle évolue dans un contexte industriel exigeant et le Groupe poursuit son développement sur de nouveaux marchés et continuera d’innover.

- Dans les Tuyaux techniques, l’accent est mis sur l’amélioration de la gamme de produits, le développement de l’économie circulaire, l’efficacité opérationnelle et la dynamique commerciale.

Daniel Tragus, Directeur général du groupe EXEL Industries

« EXEL Industries démontre une nouvelle fois la robustesse de son modèle. La complémentarité de nos activités et de nos métiers nous a permis d’amortir les effets d’un contexte agricole difficile. En 2024–2025, le Groupe a su s’adapter à un environnement de marché moins porteur, en maintenant le cap opérationnel et en renforçant sa discipline financière. La réduction de notre dette nette, soutenue par une meilleure génération de trésorerie, et le maintien du niveau de nos investissements illustrent la solidité de nos fondamentaux. Nous abordons l’exercice à venir avec pragmatisme et confiance, fidèles à notre feuille de route stratégique. »

Prochains rendez-vous

- 28 janvier 2026, avant bourse : chiffre d’affaires du 1er trimestre 2025–2026

- 4 février 2026 : Assemblée générale des actionnaires

- 24 avril 2026, avant bourse : chiffre d’affaires du 2e trimestre 2025–2026